COLUMN

第5回 タイの会計・税務の制度③

- ASEANビジネス

- アジア情報

- タイ

執筆者:上原重典 先生

※上原先生のプロフィール詳細は、本ページの最後にてご確認いただけます。

こんにちは。 日本・タイで会計・税務をはじめ、進出相談等を提供しているAlpha Professionsの上原です。コロナウィルス問題もようやく収束の兆しが見え、国外の渡航制限もなくなりつつあり、インバウンド、アウトバウンドが増えることで、景気回復につながることに期待したいところですね。

5回目の今回は、タイの税制のうち、付加価値税(VAT)の概要についてお話をいたします。

(1) タイの税制

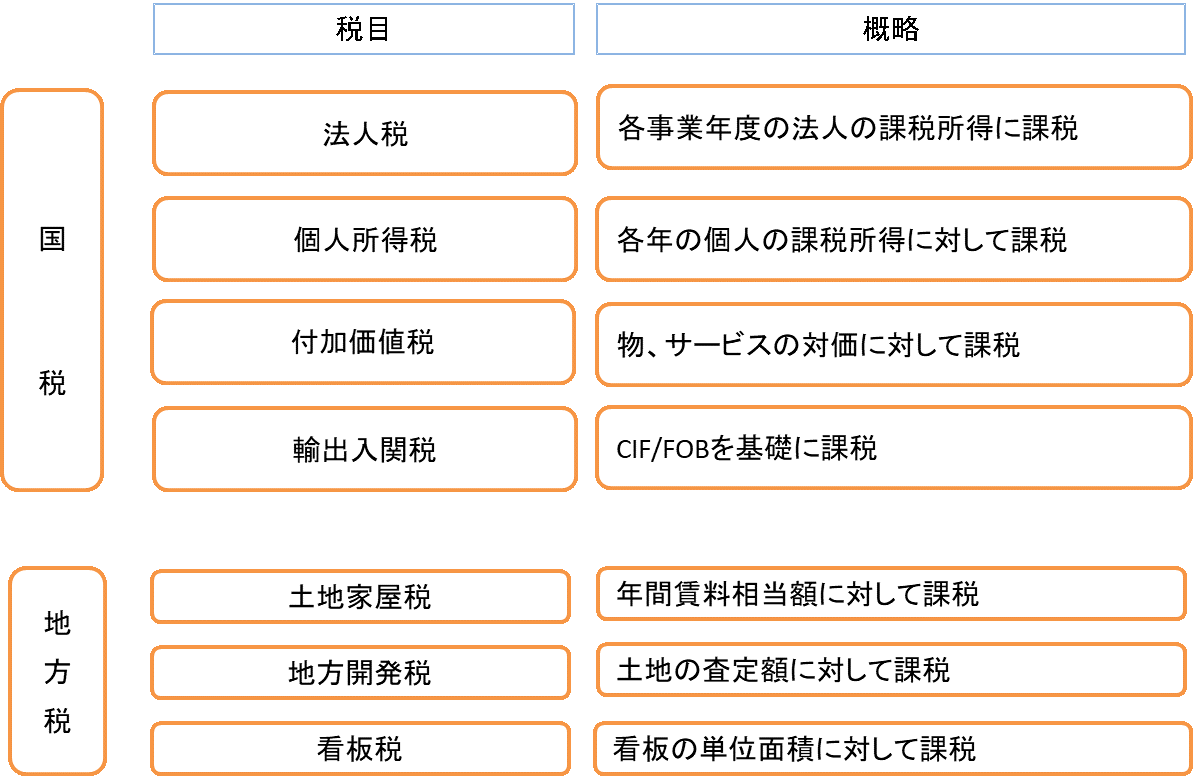

タイにおける税法は、国税としは内国歳入法(Internal revenue code)という法律に集約されており、その中で法人課税、個人課税、付加価値税(VAT)、印紙税、輸出入関税等を定めています。一方、地方税もありますが、日本のように市県民税という概念はなく、個人、法人ともに、いわゆる所得税は国税のみとなります。代表的な租税と課税ベースをまとめると、次のようになります。

この中でも日常の会計業務にかかわりが深いのが付加価値税(VAT)となります。

(2) VATの概要

タイにおけるVATは、日本で言うところの消費税と理解いただくと話は簡単になります。東南アジア、ヨーロッパ諸国では広くVAT等の制度が導入されいるのはご存じのところかと思います。日本においても「直間比率」の見直しを前提として、消費税の議論がなされましたが、現状では残念ながら直接税の比重は下がらず、むしろ平成元年の消費税の導入に伴い、最終消費者である個人の重税感は否定できないところでしょう。

タイのVATは日本の消費税と異なり、インボイス方式を採用しており、税率は10%(現在は時限立法で7%に軽減)となります。課税対象は、タイ国内における物品の売買、役務の提供、物品の輸入となります。ただし、取引の内、一部については日本の消費税と同様に非課税、免税扱いとなるものもあります。

タイVATはVAT登録事業者が申告義務を負いますが、具体的には毎月VATの申告(PP30という書式)を提出が必要になります。つまりVATに関しては、月次ベースでの確定申告ということになります。したがって申告による納税、または、還付は毎月確定することになります。計算方法は、日本の消費税と同様で、売上に係るVAT(Output VATと呼ばれます)から仕入れにかかるVAT(Input VATと呼ばれます)を相殺し、納税額または還付金額を算出し、申告することになります。

具体的なOutput VAT、Input VATは次のようになります。

(3) Output VATとは

Output VATとは課税売上に対するVATを言います。VAT事業者は、売上発生時に相手方にTAX INVOICEを発行することにより、売上に対するVATを確定させることになります。したがって、TAX INVOICEの発行はVATを計算するうえで必要不可欠な手続きとなり、国税当局もこのTAX INVOICEをトレースすることで税務調査を実施いたします。

課税対象となる取引は、上述した通り、物品の販売、サービスの提供、物品の輸入となります。このうち、サービスの提供については、タイ国外で提供されるものであっても、その便益をタイ国内で享受する内容であるものについては、タイ国内で提供されたサービスとみなされてVATの対象となるところが特徴的なところです。

取引のうち、非課税とされるものの代表的なものは農産物の販売(加工食品は除く)、肥料の販売、魚粉・飼料の販売、学校法に規定する教育機関による教育サービス、芸術・文化サービスで歳入局長が大臣の認可を得て定める範囲、医療、会計監査、法定弁護、医療・介護サービスで医療機関で提供されるもの、不動産の賃貸サービス、行政サービス等が該当します。また、免税取引とされるものは、輸出取引が該当し、これは物理的な輸出は当然のことながら、フリーゾーン(日本で言うとこの保税地域)内で行われる物品の販売、サービスの提供が含まれます。

(4) Input VAT

Input VATは日本の消費税でいうところの仮払消費税に該当するものです。こちらは物品の購入、サービスの享受等に対する対価に対して課されるもので、物品の販売者、役務提供者より発行されるTAX INVOICEの保存が重要となります。TAX INVOICEのない支払については、当該支払についてVATが課されているものであっても仕入れ税額控除は適用されないこととなります。

(5) VATの申告

VATの申告は(1)で述べた通り月次単位での確定申告となります。確定申告なので、月ごとで還付、納税が確定します。還付の場合には、還付請求をするか、当該還付相当額を翌月以降に繰り越し控除するかは、納税者の選択にゆだねられます。還付請求をすると税務調査が必ずと言ってよいほど実施されるため、還付請求をする場合には、税務調査への対応を考慮した判断が必要となるのが通常です。

なお、VATの申告が無申告である場合や過少申告となった場合には、多額のペナルティを追徴されるケースもあるため、正確な処理が求められる税目であることは間違いありません。

次回はVATに関する日常の業務や留意点についてお話をいたします。

あわせて読みたい!

|  |

| 第4回 タイの会計・税務の制度② | 第3回 タイの会計・税務の制度① |

サービスのご案内

|  |  |

| 海外子会社支援サービス | 組織再編支援サービス | メールマガジンのご登録 |

免責事項について

当社は、当サイト上の文書およびその内容に関し、細心の注意を払ってはおりますが、いかなる保証をするものではありません。万一当サイト上の文書の内容に誤りがあった場合でも、当社は一切責任を負いかねます。

当サイト上の文書および内容は、予告なく変更・削除する場合がございます。また、当サイトの運営を中断または中止する場合がございます。予めご了承ください。

利用者の閲覧環境(OS、ブラウザ等)により、当サイトの表示レイアウト等が影響を受けることがあります。

当サイトは、当サイトの外部のリンク先ウェブサイトの内容及び安全性を保証するものではありません。万が一、リンク先のウェブサイトの訪問によりトラブルが発生した場合でも、当サイトではその責任を負いません。

当サイトのご利用により利用者が損害を受けた場合、当社に帰責事由がない限り当社はいかなる責任も負いません。

上原 重典

Alpha Professions 上原重典税理士事務所 代表大手外資系会計事務所、税理士法人XATを経て、2012年よりタイ現地法人の責任者としてバンコクに駐在、2017年11月よりAlpha Professionsとしてその事業を引き継ぐ。国内においては日系、欧米系の企業の財務、税務に関するコンサルティング、タイにおいては日系中堅企業を中心に、現地の会計・税務、日本本社との取引に対するコンサルティング、現地社員人事制度の構築、進出・撤退、ローカルファイルの作成支援等を提供している。