COLUMN

≪M&A道2丁目≫中小企業M&Aにおける5W1Hとは?―⑬

- M&A

本コラムは、M&Aキャリア25年超の当社のシニアマネージャーが執筆しております。この情報が関与先様へのアドバイスの一助となれば幸いです。

前回のつづきをお送りいたします。

↓前回分はこちら↓

■≪M&A道2丁目≫中小企業M&Aにおける5W1Hとは?―⑫

さて、上述のシナジー効果を有効に働かせるためには、買収企業は、次の2つの論点について考えておかなければなりません。第一の論点は、買収ターゲットとなる事業分野についてです。第二の論点は、投資採算についてです。

第一の買収ターゲットとなる事業分野に関しては、本来的に考えてみて買手企業の本業の周辺分野が望ましいように思われます。それは、本業に近い周辺分野が買手企業にとって比較的効率的にシナジー効果を上げることができるからです。

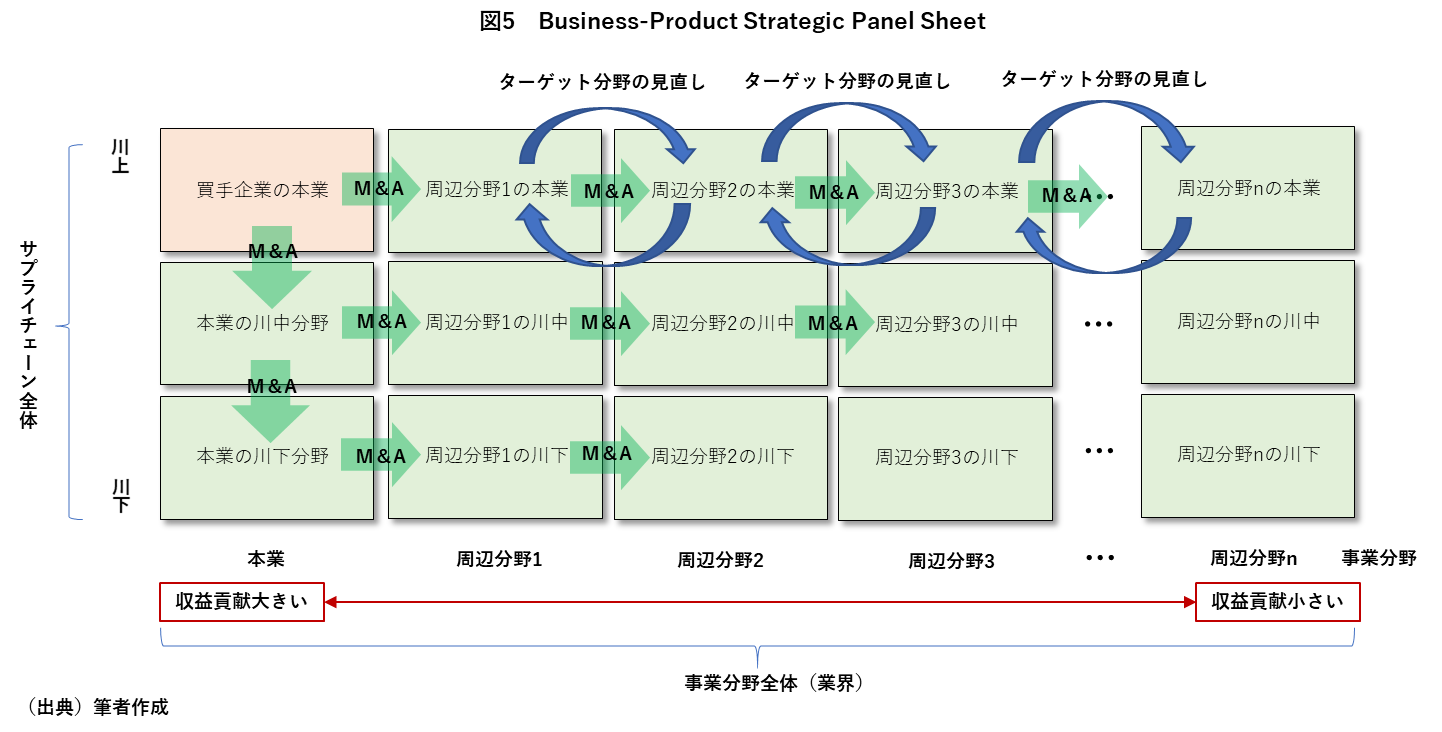

図5で示すとおり、同一事業の浸透(拡大)を検討する場合には、本業分野のM&Aであれば、収益拡大に比較的直に結びつく可能性が高いものといえます。

一方、事業多角化を目的とするM&Aを検討する場合には、本業の川下分野か、もしくは同じ事業分野でもシナジー効果の高い周辺事業分野を狙う必要性があることを示しています(「Business-Product Strategic Panel Sheet」の活用)。

「Business-Product Strategic Panel Sheet」では、縦軸にサプライチェーンを軸として本業事業をベースにM&Aを検討するものです。一方、横軸は事業や取扱製品分野としています。横軸は、周辺分野の優先順位を検討するための軸です。

M&Aを積極的に検討する企業は、まず縦軸のサプライチェーンの付加価値を高めるためにチェーン構築を目指す事業戦略でいくべきか、それとも、取扱製品の付加価値を高めるためにそのコスト要因を内製化する事業戦略でいくべきかを検討すべきではないかという論点を提示します。

縦軸型M&A、横軸型M&Aのいずれの事業戦略が妥当かどうかの経営判断は、その事業や取扱製品の市場シェアや成長可能性の見込みによって異なってくるものと考えます。

「Business-Product Strategic Panel Sheet」を活用するメリットは、買収ターゲットの絞り込みの際に、本業にとってシナジー効果を生み出し得る事業分野の検証を「見える化」できる点にあります。

中小企業が買手企業となる場合、実際にM&Aの売り案件が持ち込まれたことで浮足立って冷静なシナジー効果の検証を軽視することになりかねません。買手候補先企業は買収ターゲットの売上高を単純合算して考えてしまいがちです。

M&Aの目的は、買収後、買手企業グループ全体で企業価値を向上させることです。M&Aの成功要因とは、企業価値向上に繋がるM&Aのシナジー効果の発揮です。シナジー効果の実現可能性の可否やその高低が重要な論点になるものと思われます。

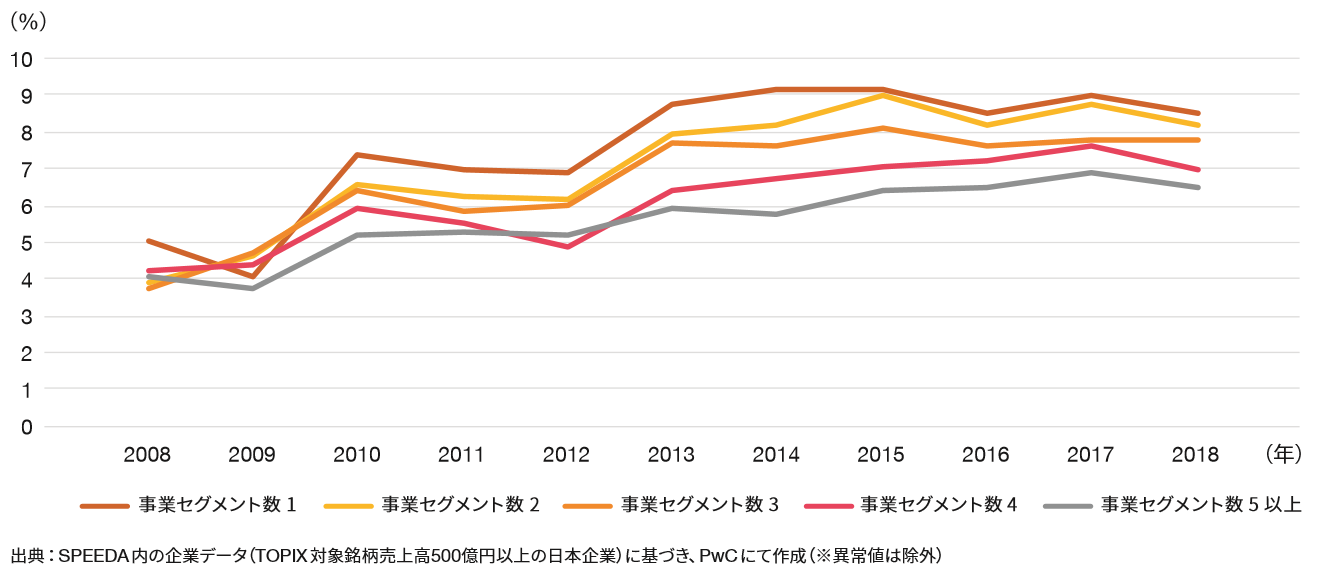

(図6)日本の上場企業の事情セグメント数別営業利益率の推移

出典) PwC Japanグループ「日本におけるプライベート・エクイティ・マーケットの分析と日本企業への提言2020」

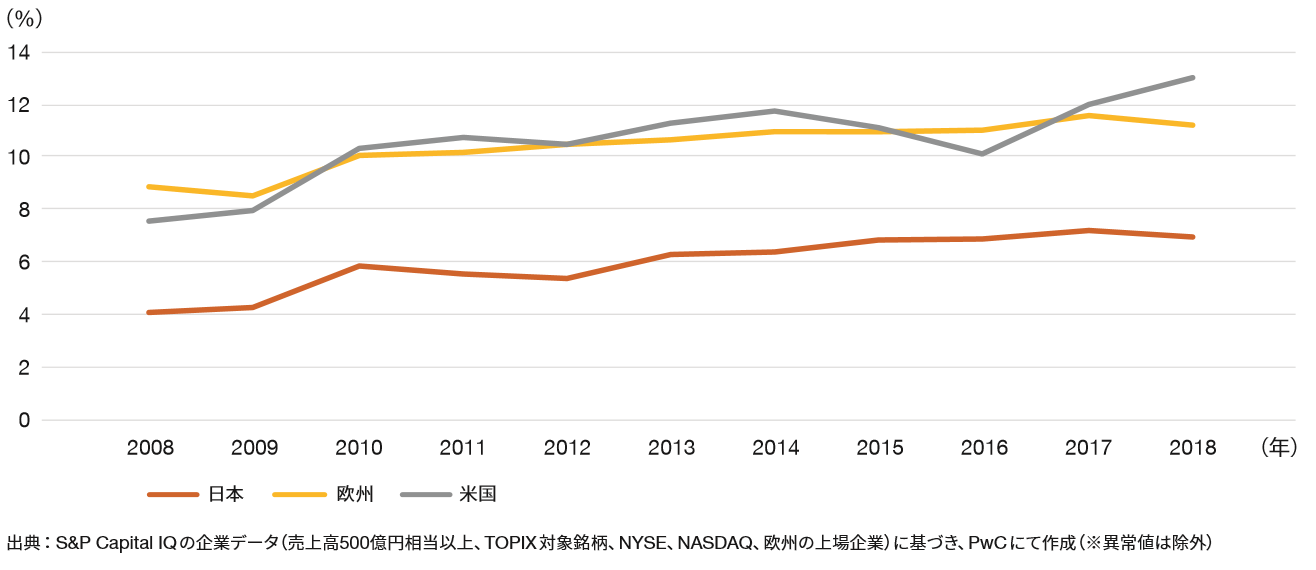

(図7)上場企業の営業利益の推移

出典) PwC Japanグループ「日本におけるプライベート・エクイティ・マーケットの分析と日本企業への提言2020」

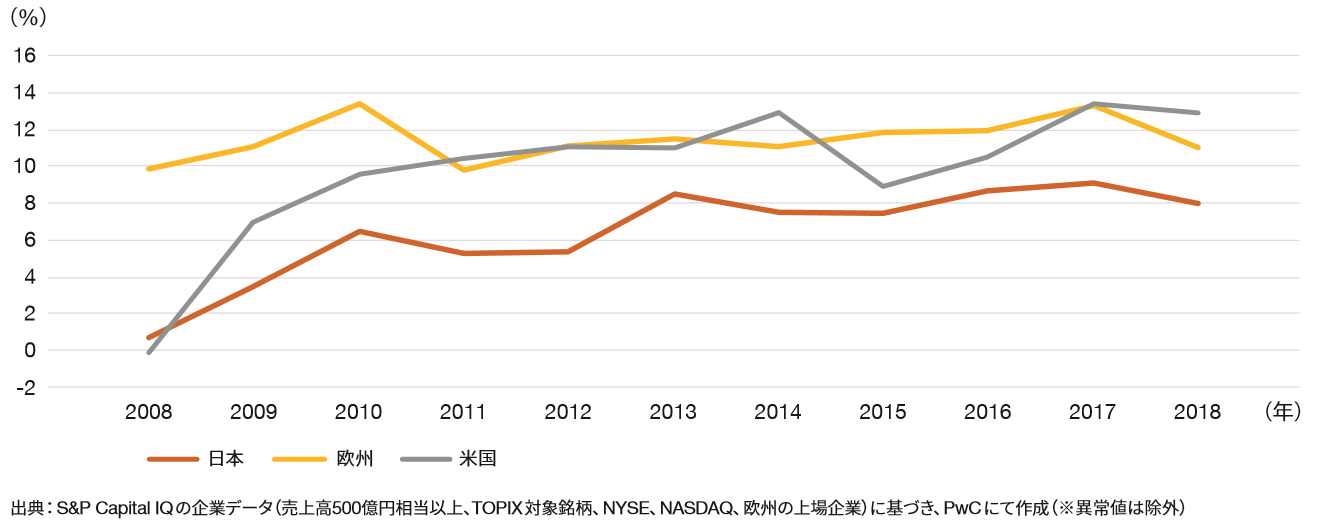

(図8)上場企業のROEの推移

出典) PwC Japanグループ「日本におけるプライベート・エクイティ・マーケットの分析と日本企業への提言2020」

日本企業の営業利益率に関して、単一事業を展開する企業の営業利益率が複数の事業部門(segment;セグメント)をもつ企業よりも高い傾向にあるという調査結果があります。PwC Japanグループの調査です。

図6では、日本企業の事業部門数が増えるに従って、企業の営業利益率が相対的に低い傾向があることが示されています。つまり、日本企業の多角化戦略のシナジー効果測定の結果から、多角化を進めるにつれて経営資源を効率的に活用できていない傾向にあるということを示しています。そのため、事業の収益性、事業価値向上の観点から、安易に多角化を進めることについては、十分に慎重に検討すべきであるといえます。

原因分析については、今後の学術研究に委ねるにしても、日本企業の経営者の収益認識の甘さが原因であり、事業部門間の連携などによる効率化策やシナジー効果向上策の実践(PDCA)が不足していることではないかと推察されます。

収益性の国際比較でも同じような示唆が得られます。先述のPwC Japanグループによる調査においても、図7の営業利益率や図8の株主資本利益率(Rate of Return on Equity ; ROE)(注1)が示すとおり、米欧企業と日本企業を比べると、明らかに日本企業の収益性が相対的に低いことを示しています。

第二の論点の投資採算とは、投資対象への投下資本に対する収益性を検討する投下資本収益率(Return on Invested Capital ; ROIC)(注2)の問題です。ROEの問題は、「伊藤レポート」が広く普及し、日本の経済界において広く認識されるようになりました。一方、ROICという指標は、あまり普及しませんでしたが、M&Aの世界では、このROICについて重視されるべき論点といえます。

・・・つづきは次回、『≪M&A道2丁目≫中小企業M&Aにおける5W1Hとは?―⑭』でお送りいたします。

(注1)「株主資本利益率」とは、「株主の視点からみた収益性の指標である。株主が出資した資本をもとに、どの程度の利益をあげたのかを測定するのである。」最終的に株主に帰属する税引後当期純利益を株主資本で割ったものを百分率でします。(出典)伊藤邦雄著「ゼミナール現代会計入門第4版」(2004年)。

(注2)「投下資本利益率」とは、「企業が事業に投じた資本に対して、どれくらいの利益を生み出したかを示す指標をいいます。これは、資本効率を評価する「KPI(Key Performance Indicator)」の一つ。ROIC(投下資本利益率)は、企業がビジネスに投じた資金を使って、どれだけ効率的に利益を生み出したかを示す指標で、「税引後営業利益(NOPAT:Net Operating Profit Taxes)」または「みなし税引後営業利益(NOPLAT:Net Operating Profit Less Adjusted Taxes)」を「投下資本(IC:Invested Capital)」で割って求められます(単位は、100を掛けた「%」)。ROIC(投下資本利益率)=税引後営業利益(NOPAT)÷投下資本(IC)={営業利益×(1-実効税率)}÷(株主資本+有利子負債)ROIC(投下資本利益率)は、「税引後営業利益/投下資本」で算出され、企業が純粋に事業活動に投じた資金を使って、どれだけ効率的に利益を上げているかを示すもので、財務分析においては、株式や企業価値の「収益力(稼ぐ力)」の評価を行う上で有効な指標とされています。」(出典)「iFinance」ホームページ

あわせて読みたい!

|  |

| マイクロM&A | ≪M&A道2丁目≫中小企業M&Aにおける5W1Hとは?―① |

サービスのご案内

|  |  |

| 日税M&A総合サービス | 日税事業承継支援サービス | メールマガジンのご登録 |

免責事項について

当社は、当サイト上の文書およびその内容に関し、細心の注意を払ってはおりますが、いかなる保証をするものではありません。万一当サイト上の文書の内容に誤りがあった場合でも、当社は一切責任を負いかねます。

当サイト上の文書および内容は、予告なく変更・削除する場合がございます。また、当サイトの運営を中断または中止する場合がございます。予めご了承ください。

利用者の閲覧環境(OS、ブラウザ等)により、当サイトの表示レイアウト等が影響を受けることがあります。

当サイトは、当サイトの外部のリンク先ウェブサイトの内容及び安全性を保証するものではありません。万が一、リンク先のウェブサイトの訪問によりトラブルが発生した場合でも、当サイトではその責任を負いません。

当サイトのご利用により利用者が損害を受けた場合、当社に帰責事由がない限り当社はいかなる責任も負いません。

株式会社日税経営情報センター