COLUMN

法人に関する2023年税制改正のポイント

- Actus Newsletter

- 税制改正

執筆者:アクタス税理士法人

※アクタス税理士法人についての情報は、本ページの最後にてご確認いただけます。

令和5年度の税制改正においては、経済産業省主導による経済対策としての税制措置が盛り込まれています。

今回は「スタートアップ・エコシステムの抜本強化」をテーマに、エンジェル税制、オープンイノベーション促進税制、ストックオプション税制の見直し等が行われています。全体としては、若年層の資産形成・資産移転を図るためのNISA拡充、生前贈与制度の見直し、「1億円の壁」と言われる超富裕層への課税強化といった、格差等への対応をする改正項目が目立ちました。防衛費の財源確保は、法人税、所得税、たばこ税の増税で対応となりますが、施行時期の明記は避けられています。

今回は、法人にとって、ぜひ押さえておいてほしい改正に絞って解説していきます。

■法人税に関する改正ポイント

法人課税は、オープンイノベーション税制、研究開発税制の見直しを中心に、基本的には既存措置の延長・見直しが多い内容になっています。消費課税では、インボイス制度に関する見直しとして、小規模事業者に対しての緩和措置が、期間限定ですが設けられます。

電子帳簿関係については、制度の利用促進を図る観点から、要件の緩和が行われることになります。

(1) 研究開発税制

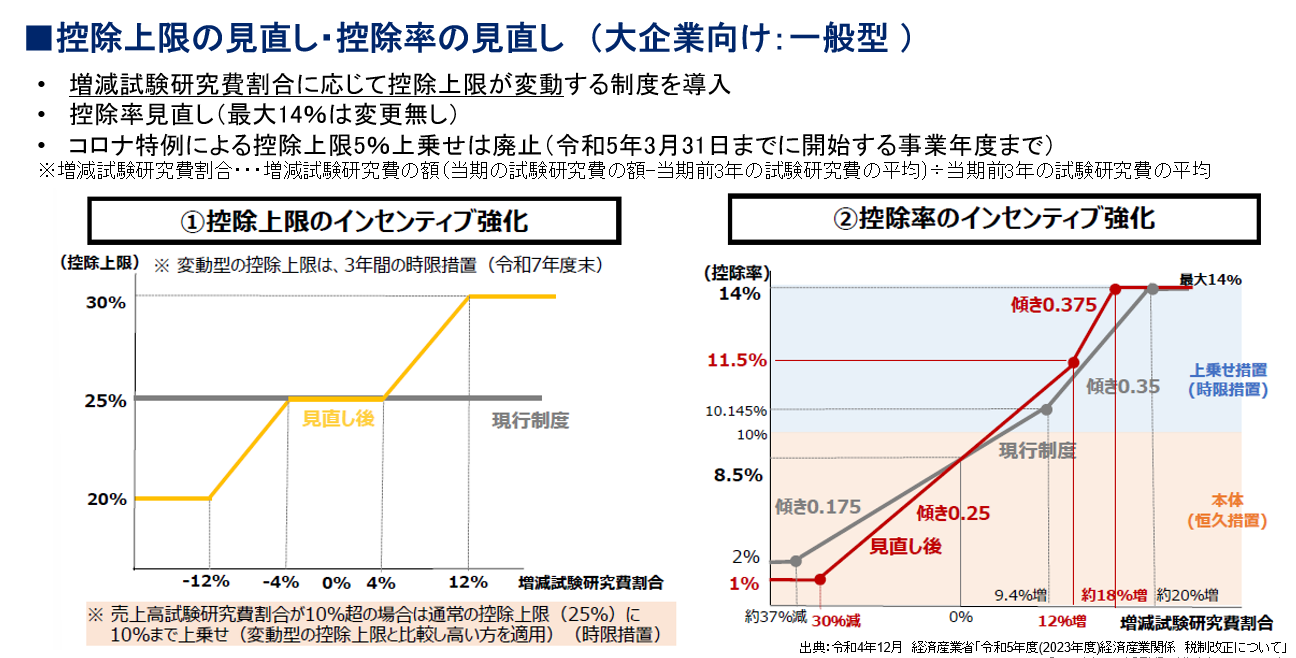

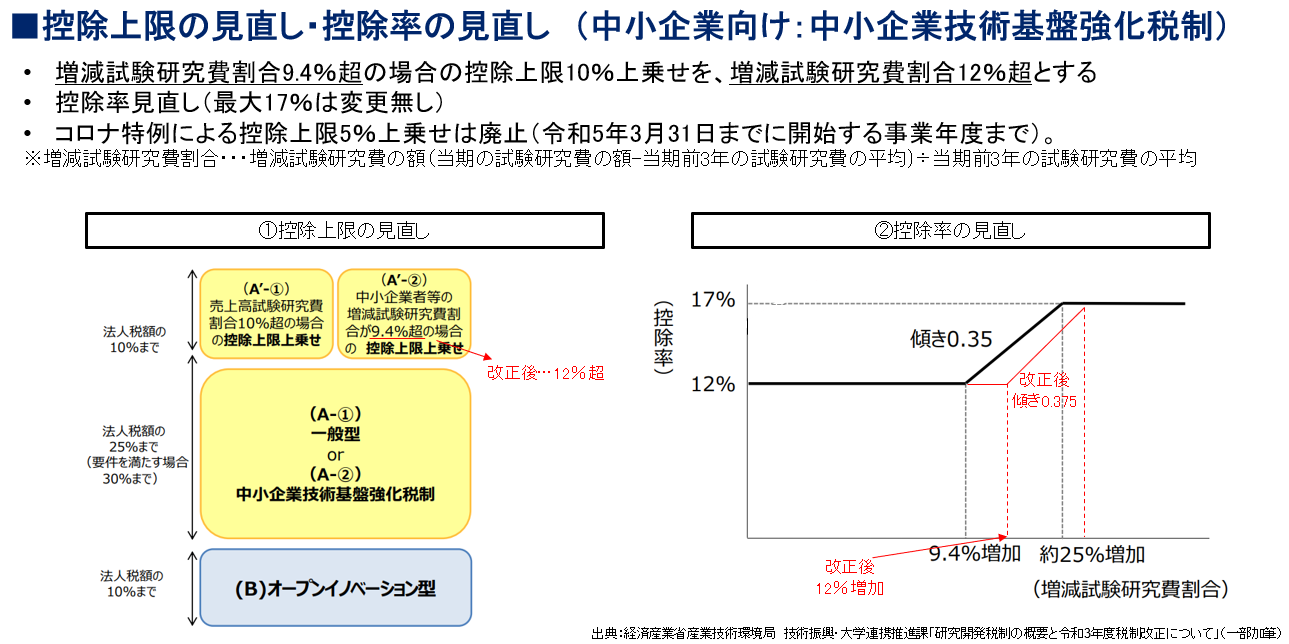

試験研究を行った場合の税額控除制度(研究開発税制)において、投資を増加させるインセンティブの更なる強化を目的に、一般試験研究費の額に係る税額控除制度と中小企業技術基盤強化税制について、税額控除率と控除税額の上限の見直しが行われます。

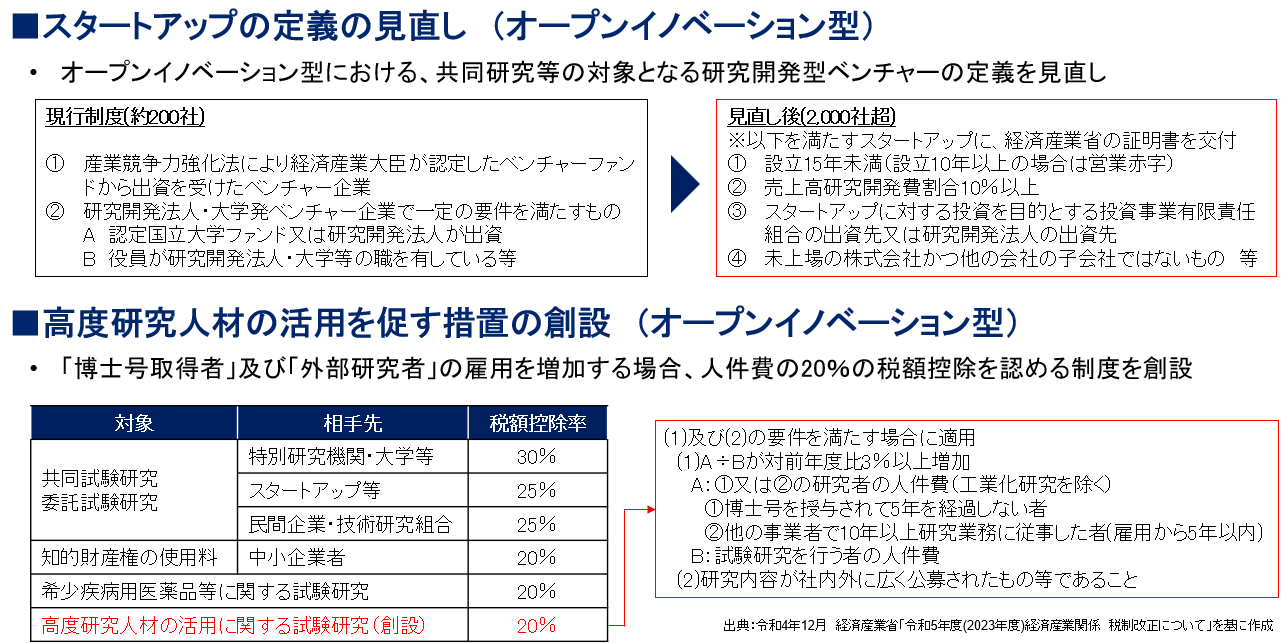

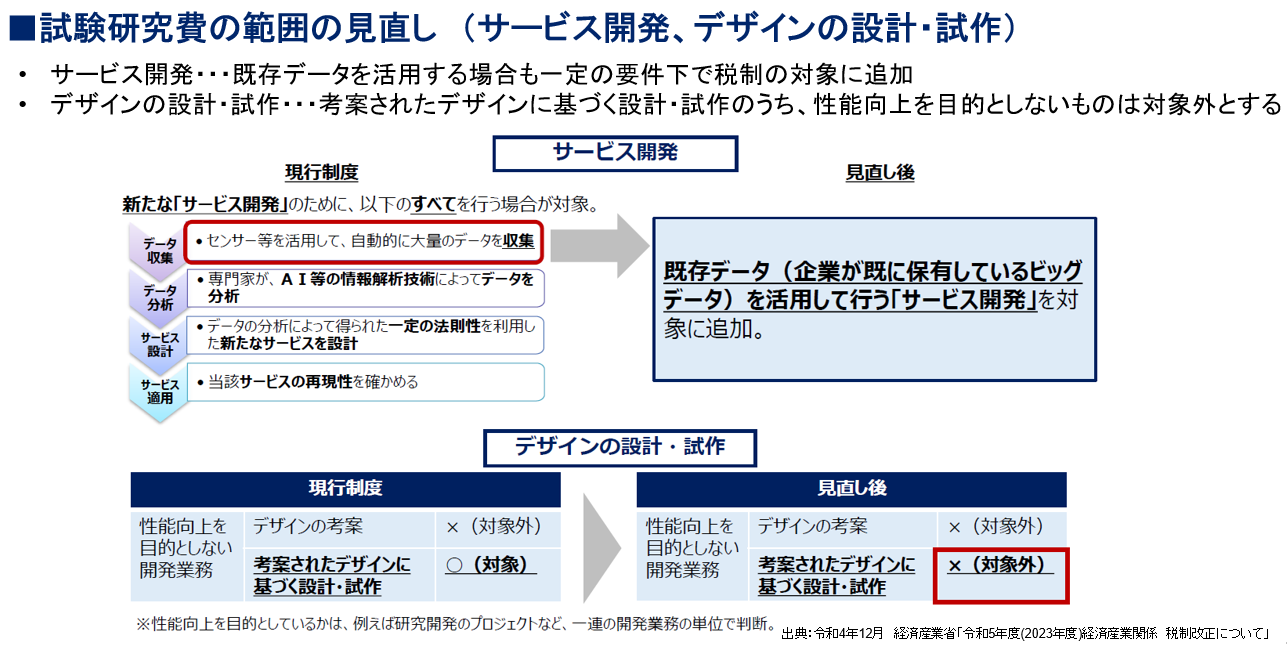

また、特別試験研究費の額に係る税額控除制度について、研究開発型スタートアップ企業の定義を見直し、対象を増加させ、高度な研究人材への投資を促す措置が創設されます。さらに、制度の対象となる試験研究の範囲について、サービス開発のための試験研究の見直しなども行われます。

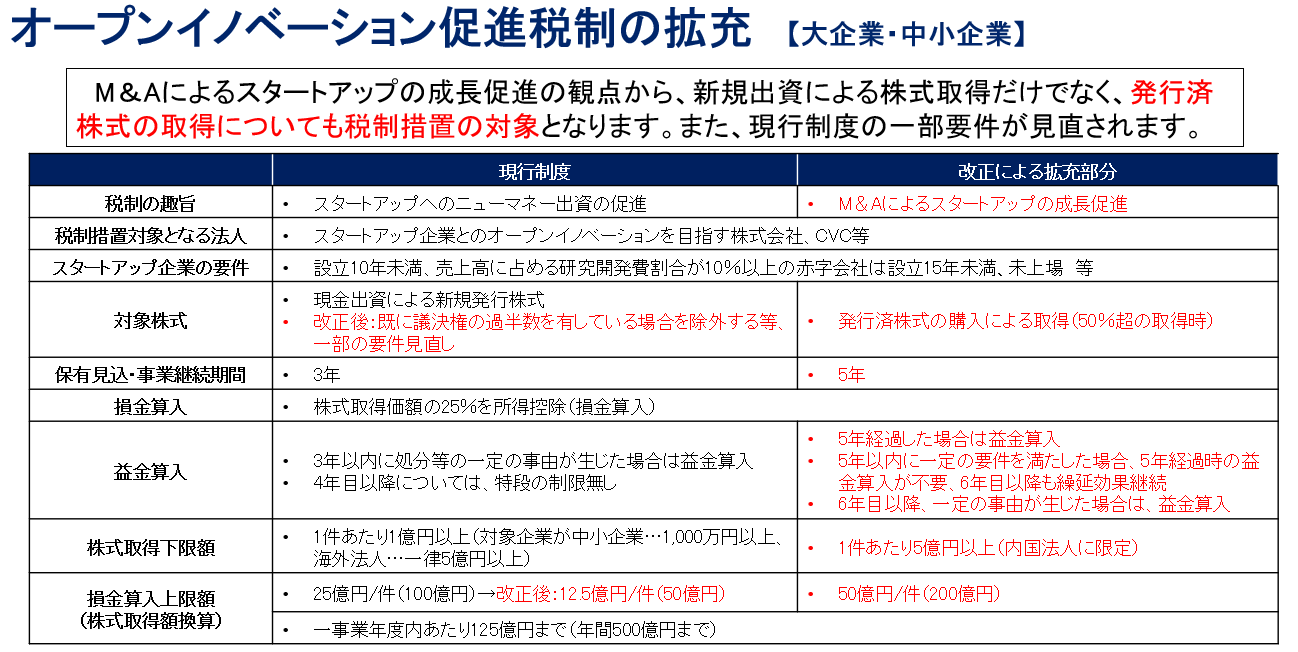

(2) オープンイノベーション促進税制の拡充

企業がスタートアップ企業の株式に出資した場合に、その株式の取得価額の25%を課税所得から控除できるオープンイノベーション促進税制において、現行制度では、この所得控除の対象となる株式(以下「特定株式」)は、新規に発行される株式に限られていましたが、改正により、すでに発行されている株式(既存株主から購入する株式)も対象になります。

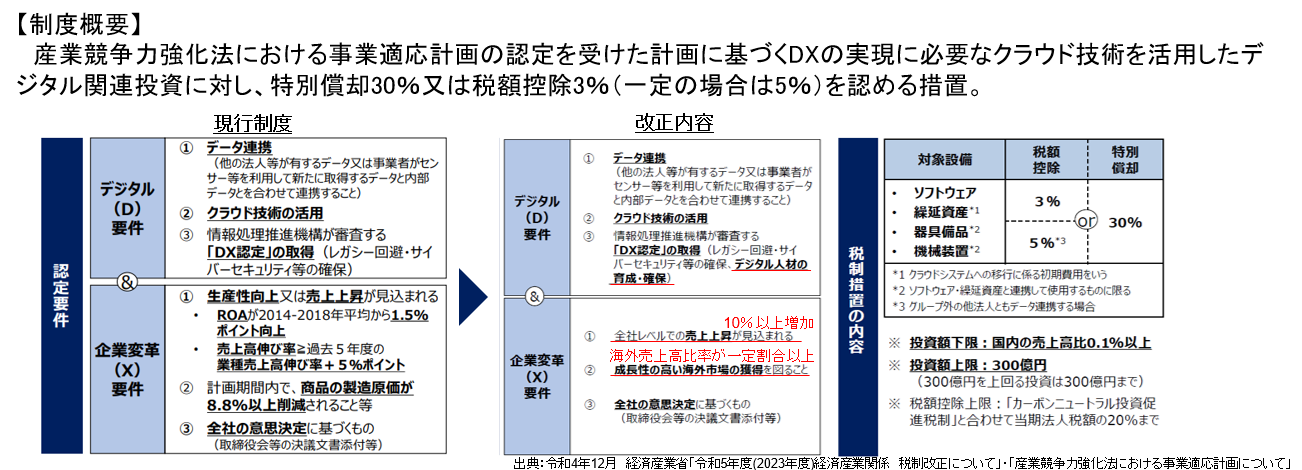

(3) DX投資促進税制の延長

デジタル人材の育成・確保に取り組むと共に、成長性の高い海外市場の獲得を含めた売上上昇につながる「攻め」のデジタル投資に踏み切ることを後押しするため、DX(デジタルトランスフォーメーション)投資促進税制の要件を見直した上で、適用期限が2年延長されます。

(4) 適用期限の延長等

①中小企業者等の法人税の軽減税率の特例適用期限を2年延長

中小企業者等(期末資本金の額が1億円以下の一定の企業)の所得800万円以下の部分に適用される法人税の軽減税率15%(本来は19%)が、2年間延長され、2025年3月31日までに開始する事業年度に適用されます。

②中小企業投資促進税制について、対象資産の見直しを行った上で、適用期限を2年延長

中小企業における生産性向上等を図るため、中小企業者等が一定の設備投資を行った場合に特別償却30%又は税額控除7%(資本金3,000万円以下の者に限る)の適用が行える中小企業投資促進税制は、対象資産の見直しを行った上で、2年延長されます。

③中小企業経営強化税制について、対象設備を見直した上で、適用期限を2年延長

中小企業の稼ぐ力を向上させる取組みを支援するため、中小企業者等が中小企業等経営強化法の認定を受けた計画に基づく投資を行った場合に即時償却又は税額控除10%(資本金3,000万円超の者は7%)の適用が行える中小企業経営強化税制が2年延長されます。

④特定の資産の買い換えの場合等の課税の特例について、一定の見直しを行った上で、適用期限を3年延長

■消費税に関する改正ポイント

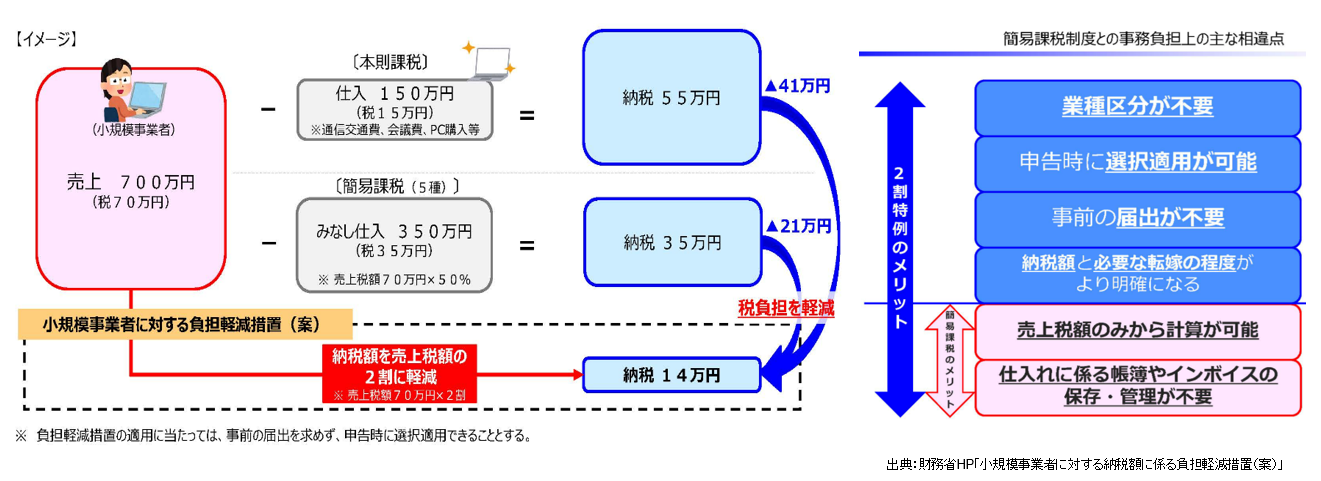

(1) 適格請求書発行事業者となる小規模事業者の仕入税額控除の特例

免税事業者が適格請求書発行事業者となったこと又は課税事業者選択届出書を提出したことで課税事業者になる場合には、その課税期間における課税標準額 に対する消費税額から控除する金額を、当該課税標準額に対する消費税額に8割を乗じた額とすることにより、納付税額を当該課税標準額に対する消費税額の2割(2割特例)とすることができるようになります。

※2割特例の選択は、申告書への付記のみで適用が受けられます

(2) 少額取引に係る事務負担の軽減

基準期間における課税売上高が1億円以下又は特定期間における課税売上高が5,000万円以下である事業者が、令和5年10月1日から令和11年9月30日までの間に国内において行う課税仕入れについて、当該課税仕入れに係る支払対価の額が1万円未満である場合には、一定の事項が記載された帳簿のみの保存による仕入税額控除を認められます。

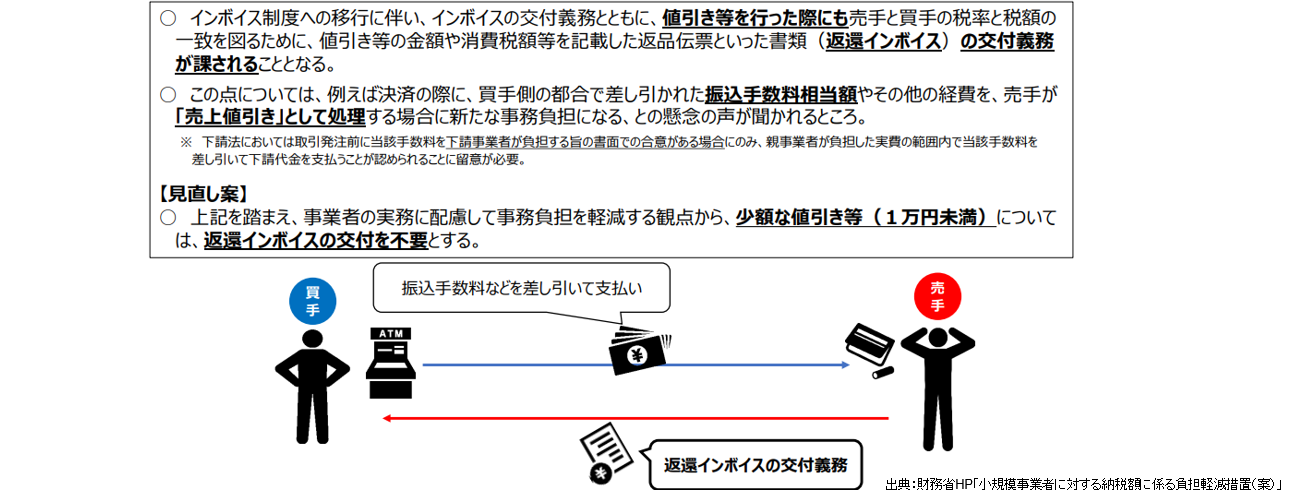

(3) 適格返還請求書の交付に係る事務負担の軽減

売上げに係る対価の返還等に係る税込価額が1万円未満である場合には、その適格返還請求書の交付義務が免除されます。

■電子帳簿保存制度に関する改正ポイント

1) 優良な電子帳簿に係る過少申告加算税の軽減措置の対象となる電子帳簿の範囲が明確化されます。

2) スキャナ保存制度について、スキャナ読込された資料の解像度、階調及び大きさに関する情報の保存要件と、記録事項の入力者等に関する情報の確認要件を廃止し、相互関連性要件が重要書類に限定されます。

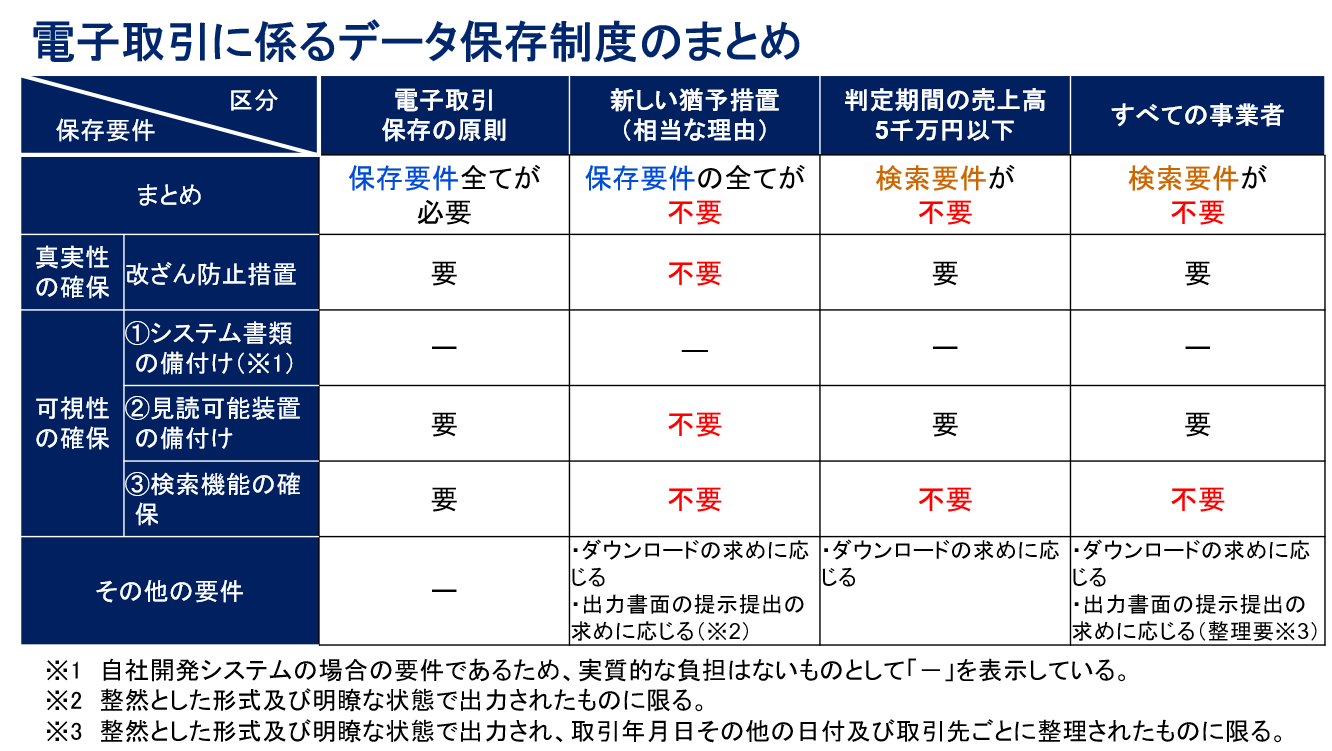

3) 電子取引データ保存の見直し

1. 現行の宥恕措置は、令和5年12月31日の期限をもって廃止し、令和6年1月1日からは新しい猶予措置に改組されることになります。

次に該当する場合には、保存要件にかかわらず電子データでの保存が可能となります。

①納税地等の所轄税務署長が、保存要件による保存ができなかったことについて、「相当の理由」があると認める場合

②質問検査権に基づく電子データのダウンロードの求め及び出力書面(整然とした形式及び明瞭な状態で出力されたものに限る)の提示又は提出の求めに応じる場合

2. 質問検査権に基づく電子データのダウンロードの求めに応じることができるようにしている場合には検索要件の全てを不要とする措置の対象者が拡大されます。

①判定期間の売上高が5,000万円以下(現行:1,000万円以下)である保存義務者

②出力書面(整然とした形式及び明瞭な状態で出力され、取引年月日その他の日付及び取引先ごとに整理されたものに限る) の提示又は提出の求めに応じることができるようにしている保存義務者

本記事は、アクタス税理士法人より掲載許可をいただき、同ホームページにて公開されている記事を転載したものです。

コラムに関するご質問は受付しておりません。予めご了承ください。

なお、アクタス税理士法人に関する情報は、本ページの最後にてご確認いただけます。

▼アクタス税理士法人 ホームページ

https://www.actus.co.jp/library/knowledge/list.shtml

あわせて読みたい!

|  |

| 令和5年度 税制改正(速報) | 法人に関する2022年税制改正のポイント |

サービスのご案内

|  |  |

| 日税従業員持株会設立・運営支援サービス | 日税事業承継支援サービス | メールマガジンのご登録 |

免責事項について

当社は、当サイト上の文書およびその内容に関し、細心の注意を払ってはおりますが、いかなる保証をするものではありません。万一当サイト上の文書の内容に誤りがあった場合でも、当社は一切責任を負いかねます。

当サイト上の文書および内容は、予告なく変更・削除する場合がございます。また、当サイトの運営を中断または中止する場合がございます。予めご了承ください。

利用者の閲覧環境(OS、ブラウザ等)により、当サイトの表示レイアウト等が影響を受けることがあります。

当サイトは、当サイトの外部のリンク先ウェブサイトの内容及び安全性を保証するものではありません。万が一、リンク先のウェブサイトの訪問によりトラブルが発生した場合でも、当サイトではその責任を負いません。

当サイトのご利用により利用者が損害を受けた場合、当社に帰責事由がない限り当社はいかなる責任も負いません。

アクタス税理士法人

アクタスは、税理士、公認会計士、社会保険労務士など約140名で構成する会計事務所グループです。

オフィスは、東京の赤坂・立川・大阪・長野の4拠点。

中核となる「アクタス税理士法人」では、税務申告、連結納税、国際税務、相続税申告など専門性の高い税務コンサルを提供しています。経営コンサルの「アクタスマネジメントサービス」、人事労務業務の「アクタス社会保険労務士法人」、システムコンサルの「アクタスITソリューションズ」の4つの組織が有機的に連携し、経理、人事、総務業務に対するワンストップサービスを提供しています。

「常にお客様の立場で考え、独創的な発想で、満足度の高いサービスを提供し、お客様の成長と発展のために行動する」ことをモットーとしています。

[連絡先]

アクタス税理士法人

〒107-0052 東京都港区赤坂4-2-6 住友不動産新赤坂ビル

電話 03-3224-8888

URL: http://www.actus.co.jp/ Mail:info@actus.co.jp