COLUMN

【事業承継スキーム】消費税、準ずる割合の実務上の留意点―②

- 富裕層コンサルのイロハ

- 事業承継スキーム

執筆者:伊藤俊一 先生

※伊藤先生のプロフィール詳細は、本ページの最後にてご確認いただけます。

前回のつづきをお送りいたします。

≫ 前回コラム: 『【事業承継スキーム】消費税、準ずる割合の実務上の留意点―①』

(参照)税賠事例(注1)

平成X8年9月期の消費税につき、たまたま土地の譲渡があり、課税売上割合が下がっていたため、期限までに「課税売上割合に準ずる割合の適用承認申請書」を提出すべきところこれを失念してしまった。これにより、有利な課税売上割合に準ずる割合で計算した消費税額と、不利な通常の課税売上割合で計算した消費税額との差額につき損害が発生し、賠償請求を受けた。

【税理士の責任】

依頼者は平成X7年12月にたまたま土地を譲渡しており、課税売上割合が通常より下がっていた。そのため、期限までに「課税売上割合に準ずる割合の適用承認申請書」を所轄税務署長に提出し、承認を受けていれば、有利な課税売上割合に準ずる割合によって仕入控除税額を計算することができた。しかし、税理士は申請書の提出を失念し、決算作業中に自らその事実に気づいている。

土地の譲渡を行った事実を把握した時点で、「課税売上割合に準ずる割合の適用承認申請書」を提出し、期限までに承認を受けていれば、有利な課税売上割合に準ずる割合により仕入税額控除を計算できたことから、税理士に責任がある。

(参照)関連論点

「95%ルール」の適用要件の見直しを踏まえた仕入控除税額の計算方法等に関するQ&A〔Ⅰ〕【基本的な考え方編】

平成24年3月国税庁消費税室

https://www.nta.go.jp/publication/pamph/shohi/kaisei/pdf/kihon.pdf

問21~問31参照のこと。

特に問31は誤解している税理士が多いのでポイントだけ下記に転載します。

「3 有価証券の譲渡への適用

有価証券の譲渡の対価の額は、課税売上割合の計算において、令第48条第5項《課税売上割合の計算方法》の規定により、その譲渡の対価の額の5%相当額を分母に算入すればよいこととされており、有価証券の譲渡の場合には、法令において一定の手当がされていることから、土地の譲渡と同列に考えることは適当ではありません。

したがって、「たまたま土地の譲渡があった場合の課税売上割合に準ずる割合の承認」と同様の方法での承認を受けることはできません。」

(参照)関連裁決

準ずる割合の計算方法の妥当性を巡って納税者が勝った裁決です。準ずる割合の事実認定において税務署とのやりとりも詳細が記載されているため、あえて原裁決をほぼ削らずに転載しました。準ずる割合の税務署とのやりとりのロールプレイングになります。ご興味ある方はお読みください。

計算方法が、合理的でないとして「消費税課税売上割合に準ずる割合の適用承認申請書」を却下した原処分が取り消された事例(平07-02-16裁決)(TAINZコードF0-5-010)

〔裁決の要旨〕

原処分の手続についての違法は認められないが、請求人が主張する課税売上割合に準ずる割合の計算方法は合理的であると認められることから、請求人が採用しようとする課税売上割合に準ずる割合の計算方法が、合理的でないとして「消費税課税売上割合に準ずる割合の適用承認申請」を却下した原処分は取り消すべきである。

本 文

1 事実(省略)

2 主張(省略)

3 判断

本件審査請求の争点は、原処分に係る手続の違法性の存否及び本件申請書に記載の課税売上割合に準ずる割合の合理性の有無にあるので、以下審理する。

(1) 原処分の手続について(省略)

(2) 課税売上割合に準ずる割合の合理性について

(~中略~)

イ 課税売上割合に準ずる割合は、課税売上割合により計算した仕入控除税額が、その事業者の事業の実態を適正に反映しないものになる等、課税売上割合により仕入控除税額を計算する場合に比して、課税売上割合に準ずる割合により仕入控除税額を計算するほうがより合理的と認められる場合に適用するものであると解されている。

すなわち、課税売上割合に準ずる割合は、消費税法第30条第3項第1号の規定により、当該事業者の営む事業の種類又は当該事業に係る販売費、一般管理費その他の費用の種類に応じて合理的に算定される割合である場合に承認するものであり、この場合の「合理的に算定される割合」であるかどうかは、使用人の数又は従事割合、消費又は使用する資産の価額又は使用割合その他課税非課税共通用のものの性質に応ずる合理的な基準によって算出されたか否かで判断するのが相当であると解されている。

ロ これを本件について見ると、次のとおりである。

(イ) (省略)

(ロ) 請求人の事業内容と課税売上割合を用いることの是否

当審判所が原処分関係資料等を調査したところ、請求人は貸金業、不動産賃貸業及び不動産仲介業を営んでいるが、請求人の平成3年12月期課税期間における非課税売上げである金融部門の受取利息の金額は、課税・非課税売上げの合計額の75パーセントを超えていること、一方、その融資先は20件程度で、かつ、その大部分は取引の長い固定的な顧客であることが認められる。

したがって、「売上全体の70パーセントを占める非課税売上げが変化しても共通用課税仕入れの変化は少なく、売上げを配分基準とすることの説明力は小さい」とする請求人の主張は相当と認められる。

(ハ) 不動産貸付業等関連費用についての配分方法

A 原処分庁は、不動産貸付業等関連費用については、共通用課税仕入れとして配分することに適した経費の種類若しくは勘定科目の具体的な明示がない旨主張するので、審理したところ、次のとおりである。

(A) ■■税理士の当審判所に対する答述によれば、次の事実が認められる。

a 平成3年6月、旧担当職員から、「不動産貸付業等関連費用とは何ですか」と質問されたので、■■税理士は、持参した請求人の法人税の確定申告書に添付されている決算書及び勘定科目内訳明細書等に基づき説明した。なお、旧担当職員は、その書類綴りから、2ないし3枚を複写していること。

b ■■税理士は、不動産貸付業等関連費用の内容及び課税売上割合に準ずる割合の具体的な計算方法については、旧担当職員に説明していること。

c 不動産貸付業等関連費用は、法人税の確定申告書に添付している損益計算書の維持費であり、その内訳は、同申告書に添付の勘定科目内訳明細書に記載のとおりであること。

(B) 旧担当職員の当審判所に対する答述によれば、本件申請について、■■税理士に来署を求め、課税売上割合に準ずる割合について検討していたことが認められる。

(C) 当審判所が、原処分関係資料等を調査したところ、次のとおりである。

a 請求人が、原処分庁に提出している平成3年1月1日から平成3年12月31日までの事業年度の法人税の確定申告書に添付されている損益計算書によれば、「営業原価及び営業支出」は、課税仕入れに係るものとして、「維持費」、「人件費」及び「その他の経費」に区分されていること。

b 人員割合により配分するとしている「その余の費用」は、本件申請書によれば、「人件費」及び「その他の経費」と記載されていることから、不動産貸付業等関連費用は、上記aの「営業原価及び営業支出」のうち、「維持費」であると理解できること。

c 平成4年4月16日、担当職員は、■■税理士に対し、「採用できる費用の種類は限られており、当法人だと、床面積割合では、賃借料、水道光熱費、修繕費、人員割合では、交通費、新聞図書費ぐらいか」と、請求人の損益計算書の勘定科目内訳明細書で使用されている具体的な勘定科目名で説明を行っていること。

d 担当職員は、■■税理士に対し、不動産貸付業等関連費用については、床面積等の合理的な比率で課税用、非課税用に区分すれば足り、わざわざ課税売上割合に準ずる割合を適用するには及ばない旨指導していること。

(D) 以上のことから判断すると、①■■税理士は、旧担当職員に不動産貸付業等関連費用についての資料を提示し、その内容について説明していること及び②旧担当職員及び担当職員は、不動産貸付業等関連費用が損益計算書中の維持費であることを理解していたことがうかがわれ、それを床面積割合で配分することが、課税売上割合により配分するより合理的であるかどうか審理していたことが認められる。

したがって、本件申請書に、不動産貸付業等関連費用について配分することに適した経費の種類若しくは勘定科目(費用)の具体的な明示がなかったとする原処分庁の主張には理由がない。

B 原処分庁は、不動産貸付業等関連費用のうち、不動産仲介業に係る部分については、不動産仲介行為と床面積との間には因果関係があるとは言い難い旨主張するので審理したところ、次のとおりである。

(A) 当審判所の調査によれば、次の事実が認められる。

a 原処分庁は、本件申請書が提出されてから本件処分が行われるまでの間、■■税理士に対し、不動産貸付業等関連費用について、仲介行為と床面積との間に因果関係が認められない旨指摘しておらず、また、担当職員は、当該費用の配分は課税売上割合に準ずる割合を適用するまでもなく、消費税法取扱通達11-1-24により床面積割合等の比率を適用すればよい旨指導していること。

b 請求人の損益計算書上の維持費には、修繕費など主に不動産の維持及び管理のため支出する費用が計上されていること。

(B) 前記(A)のaの事実からみて、担当職員は、■■税理士に対し、実質的に不動産貸付業等関連費用については、課税売上割合に代えて、床面積割合による課税売上割合に準ずる割合の適用を指導したものと認められる。

また、前記(A)のbのとおり、請求人が不動産貸付業等関連費用であるとする維持費の中には修繕費など主に不動産の維持及び管理のため支出する費用が計上されており、これらの費用は、請求人が営む事業の種類ごとの収入金額の多寡よりは、むしろ各業務における建物の使用割合に応じて平均的に発生する性格の費用であることが認められる。

したがって、不動産貸付業等関連費用すなわち維持費と建物の使用割合すなわち床面積との間に因果関係がないと直ちに認定することはできないから、この点に関する原処分庁の主張には理由がない。

C そうすると、①当審判所の調査によれば■■税理士は、請求人が所有している建物の床面積及びその使用状況に関する資料を原処分庁に提出している事実が認められること、②前記Aのとおり、請求人は、不動産貸付業等関連費用すなわち維持費について、共通用課税仕入れとして配分することに適した経費の種類若しくは勘定科目を具体的に明示していると認められること及び③前記Bのとおり、不動産貸付業等関連費用の中には、その発生と床面積の間に因果関係が認められるものがあることから、請求人の主張する不動産貸付業等関連費用を床面積割合で按分する配分方法については合理性があると判断するのが相当である。

(ニ) その余の費用についての計算方法

原処分庁は、その余の費用について、人員割によることとした請求人の配分方法については、従業員の従事割合を適正に算出できる資料の添付がなく、具体的な課税売上割合に準ずる割合の計算方法も明示されていないことから合理的でない旨主張するので、審理したところ、次のとおりである。

A 当審判所が調査したところ、次の事実が認められる。

(A) ■■税理士は、原処分庁に対し、従業員の従事日数に関するメモを提出しているが、このメモによれば、請求人の主張する「人員割」とは、従業員の各業務の従事日数を加味した従業員数の割合であること。

(B) また、請求人の主張する具体的な「人員割」の計算方法は、前記2の(1)のロのイのBのとおりであること。

(C) ■■税理士は、前記ハのAの(A)のbのとおり課税売上割合に準ずる割合の具体的な計算方法について、旧担当職員に説明していること。

(D) 担当職員は、■■税理士に対し、原処分庁で作成した合理的であるとする案を記載した別紙記載の計算メモを渡し、その計算メモの内容のとおり、本件申請書を作り替えるよう指導しており、この計算メモの内容は請求人の主張する「人員割」すなわち従業員割合とほとんど同じであること。

B 請求人は、前記Aの(A)のとおり、従業員の従事日数に関する資料(メモ)を原処分庁に提出していること、また、前記Aの(C)のとおり、■■税理士は、請求人の主張する課税売上割合に準ずる割合の具体的な計算方法について、旧担当職員に説明していることが認められる。

更に、前記Aの(A)及び(B)のとおり、請求人の主張するその余の費用についての計算方法は、前記Aの(D)で述べたとおり、原処分庁が合理的であるとして指導した計算方法とほとんど同じであることから、その計算方法も合理的なものと認められる。

そうすると、請求人の主張するその余の費用についての配分方法は合理的なものと判断するのが相当である。

したがって、この点に関する原処分庁の主張には理由がない。

ハ 以上のことから、請求人が主張する課税売上割合に準ずる割合の計

算方法は合理的であるとするのが相当である。

(3) (省略)

別紙

採用しようとする計算方法

総務及び経理部門における福利厚生費、交通費、新聞図書費と、当社事務所に係る水道光熱費については、課税売上げと非課税売上げに共通して要する課税仕入れに該するが、当該共通用課税仕入れに係る税額について、従業員割合の適用により仕入控除税額を算出する。

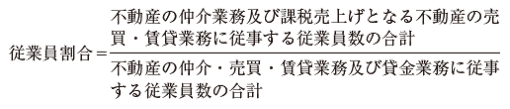

なお、従業員割合は、次により算出することとする。

- ①事務日報等をもとにした従事割合により各業務に按分する。

- ②不動産の売買・賃貸業務については、課税売上げ及び非課税売

上げの双方の業務となる場合があり、その場合には、その売上代金の割合で課税売上にのみ従事する従業員と非課税売上にのみ従事する従業員とに区分したところによる。

(注1) 当該税賠事例は下記のサイトを引用しています。

https://profession-net.com/professionjournal/consumption-article-111/

あわせて読みたい!

|  |

| 【事業承継スキーム】質疑応答事例:持株会社と事業会社が合併する場合の事業関連性の判定 | 【事業承継税制(特例)】持株会社スキームの基本と比較検討―① |

サービスのご案内

|  |  |

| 事業承継支援サービス | 日税M&A総合サービス | メールマガジンのご登録 |

免責事項について

当社は、当サイト上の文書およびその内容に関し、細心の注意を払ってはおりますが、いかなる保証をするものではありません。万一当サイト上の文書の内容に誤りがあった場合でも、当社は一切責任を負いかねます。

当サイト上の文書および内容は、予告なく変更・削除する場合がございます。また、当サイトの運営を中断または中止する場合がございます。予めご了承ください。

利用者の閲覧環境(OS、ブラウザ等)により、当サイトの表示レイアウト等が影響を受けることがあります。

当サイトは、当サイトの外部のリンク先ウェブサイトの内容及び安全性を保証するものではありません。万が一、リンク先のウェブサイトの訪問によりトラブルが発生した場合でも、当サイトではその責任を負いません。

当サイトのご利用により利用者が損害を受けた場合、当社に帰責事由がない限り当社はいかなる責任も負いません。

伊藤 俊一

税理士

伊藤俊一税理士事務所 代表税理士。

1978年(昭和53年)愛知県生まれ。税理士試験5科目合格。一橋大学大学院修士。都内コンサルティング会社にて某メガバンク案件に係る事業承継・少数株主からの株式集約(中小企業の資本政策)・相続税・地主様の土地有効活用コンサルティングは勤務時代から通算すると数百件のスキーム立案実行を経験。現在、厚生労働省ファイナンシャル・プランニング技能検定試験委員。

現在、一橋大学大学院国際企業戦略研究科博士課程(専攻:租税法)在学中。信託法学会所属。