COLUMN

2017.05.10税務コンサルのポイント

地主様向け相続対策 その2

- 富裕層コンサル プロフェッショナルへの道

- 資産運用

- 承継対策

(2)所得分散や生前贈与ができない土地活用

被相続人が長生きすればするほど効果が出る対策が、この所得分散や生前贈与対策です。所得分散又は生前贈与ができない土地活用、つまりこの効果が出ていない対策では、本当の相続対策とはいえません。まずは地主様が個人でかたくなに土地を所有し続けるケースです。この場合、生前は個人で高額な固定資産税を支払い続けることになり、最終的にこのまま相続を迎えると、

(1)土地の生前贈与対策など全く実行していないため、相続税は高額になり、

(2)資産が分割しにくいため相続争いが起こり

(3)生前に納税資金確保のために何もしていないことから、相続した土地を売却せざるを得ない

ということになります。まずは基本的なことから始めなければなりません。後述の通り、1点目は法人をうまく使うことです。この法人形態への変更は不動産管理型法人と不動産所有型法人の2種類の形式が定着しています。資産スケール等によって組み立て方は異なります。またそこからいくつか形態を変化させることも可能です。これにより所得分散と生前贈与がスムーズにいくようなシステムを構築します。

そして、2点目は贈与ができるような資産経営のシステム作りを目指すことです。少なくとも、ご自宅は防衛しないといけません。せっかく相続税法上の特例で小規模宅地等の評価減があるのですから、そこはうまく使わないともったいない話です。ただし、特定居住用宅地等の要件である同居等は、非常によく改正が入りますので、留意が必要です。

(3)土地の評価引き下げと生前贈与が基本

基本的にvol.3「金融資産家向け対策」で述べた方法と同様です。改めて一部、整理しておきましょう。

土地の評価方法

・市場取引価額(売買地価)

・地価公示価格(公示価格)・・・国土交通省・土地鑑定委員会

毎年1月1日が評価基準日。3月下旬に公示。

・基準地価(都道府県地価調査基準地価格・都道府県地価調査結果)・・・都道府県

毎年7月1日が評価基準日。9月頃発表。

・路線価・・・国税庁

毎年1月1日が評価時点。8月ごろ発表。公示価格の80%程度を基準にしている。

・固定資産税評価額・・・地方自治体(総務省)

3年ごとの1月1日に見直し。公示価格の70%程度を基準にしている。

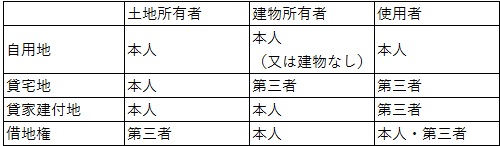

土地の区分

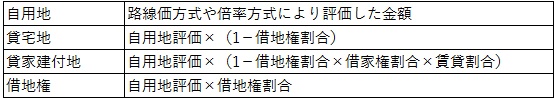

相続税評価額の主な算定方法

(4)不動産の組み替えによる価値の維持

代表的な手法として下記があります。

・地方の自宅を売却して都心へ移り住む。

・収益性の高い不動産に買い替える(不動産の組換え)

・賃貸マンションの駐車場は入居者専用とする

※一般用の駐車場に利用されている土地は「自用地」としての評価額となります。したがって、賃貸マンションに隣接している駐車場であっても「自用地」評価ということになります。これに対して駐車場が入居者専用である場合には、マンションと駐車場を全体として同じ利用単位と考えます。したがって、その敷地全体を「貸家建付地」評価をすることができます。現在隣接する駐車場を賃貸マンションの入居者以外にも貸し出ししている場合には、契約内容を見直し、すべて入居者専用とすることで土地の評価額を引き下げることが可能になります。

・底地を整理しておく

※更地として取り戻すか、売却して現金化することをお勧めします。地主が借地人に底地を売却することや逆に地主が借地人から借地権を買い取ることが基本的な手法となります。

伊藤 俊一

税理士

伊藤俊一税理士事務所 代表税理士。

1978年(昭和53年)愛知県生まれ。税理士試験5科目合格。一橋大学大学院修士。都内コンサルティング会社にて某メガバンク案件に係る事業承継・少数株主からの株式集約(中小企業の資本政策)・相続税・地主様の土地有効活用コンサルティングは勤務時代から通算すると数百件のスキーム立案実行を経験。現在、厚生労働省ファイナンシャル・プランニング技能検定試験委員。

現在、一橋大学大学院国際企業戦略研究科博士課程(専攻:租税法)在学中。信託法学会所属。