COLUMN

相続税・贈与税の外国税額控除

- 税務なう。~関与先の未来を支える~

- 相続

- 贈与

- 外国税額控除

- 国際税務

相続発生時に被相続人が国外に所在する財産(以下「国外財産」と記載します。)を保有していた場合において、相続人がその国外財産を相続した場合に、その国外財産が所在する国において相続税に相当する税金が課されることがあります。

このような場合には、同じ相続財産に対してその外国の課税と日本の相続税との二重課税が発生することになりますので、これを回避するために相続税の外国税額控除という制度が設けられています。

1 外国税額控除により控除できる金額

相続税の外国税額控除により日本の相続税額から控除できる金額は、次の(1)、(2)のいずれか少ない金額とされております。

(1) 外国で課された相続税に相当する税額

(2) その相続人に対する日本の相続税額のうち、その相続人が取得した国外財産に対応する金額(その相続人の相続税額×その相続人が取得した国外財産/その相続人の相続財産)

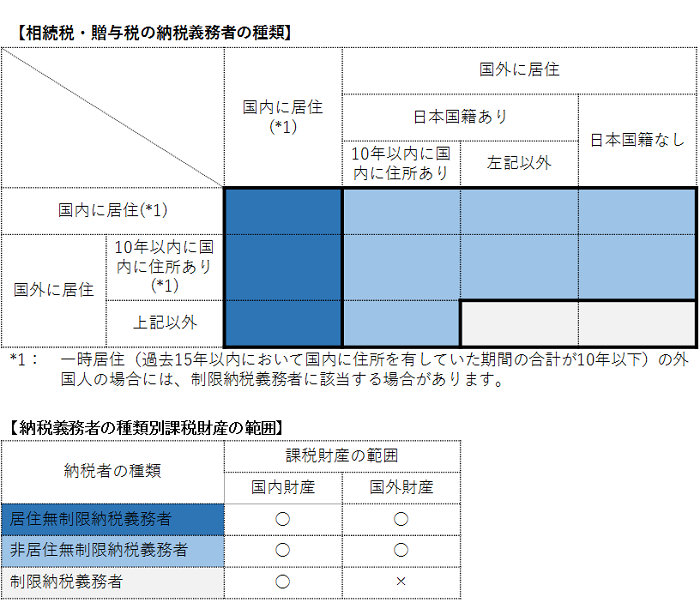

2 適用対象となる納税義務者

相続税の納税義務者には、国内財産にのみ相続税が課される制限納税義務者と、国内財産・国外財産の両方に相続税が課される無制限納税義務者(居住無制限納税義務者・非居住無制限納税義務者)の二つに大きく区分されます。

相続税の外国税額控除は国外財産に対する二重課税を回避するための制度であるため、その適用を受けることができるのは、以下の(1)、(2)の要件の両方を満たす者とされております。

(1) 相続(又は遺贈)により国外財産を相続(又は取得)した無制限納税義務者

(2) 外国において相続税に相当する税金が課された者

3 国外財産の判定

相続(又は遺贈)により相続(又は取得)した財産の所在の判定は、財産の種類ごとに次により行います。

| 財産の種類 | 所在の判定 |

|---|---|

| 動産 | その動産の所在 |

| 不動産又は不動産の上に存する権利 | その不動産の所在 |

| 船舶又は航空機 | その船舶又は航空機を登録した機関の所在(登録のない船舶はその船舶の所在) |

| 鉱業権若しくは租鉱権又は採石権 | 鉱区又は採石場の所在 |

| 漁業権又は入漁権 | 漁場に最も近い沿岸の属する市町村又はこれに相当する行政区画 |

| 預金、貯金、積金又は寄託金のうち、次のもの ・銀行、無尽会社又は株式会社商工組合中央金庫に対する預金、貯金又は積金 ・農業協同組合、農業協同組合連合会、水産業協同組合、信用協同組合、信用金庫又は労働金庫に対する預金、貯金又は積金 | その預金、貯金、積金又は寄託金の受入れをした営業所又は事業所の所在 |

| 保険金 | その保険の契約に係る保険会社等の本店又は主たる事務所の所在 |

| 退職手当金、功労金その他これらに準ずる給与 | その給与を支払者の住所又は本店若しくは主たる事務所の所在 |

| 貸付金債権 | その債務者の住所又は本店若しくは主たる事務所の所在 |

| 社債若しくは株式、法人に対する出資又は外国預託証券 | その社債若しくは株式の発行法人、その出資のされている法人又は外国預託証券に係る株式の発行法人の本店又は主たる事務所の所在 |

| 合同運用信託、投資信託及び外国投資信託、特定受益証券発行信託に関する権利 | これらの信託の引受けをした営業所又は事務所の所在 |

| 特許権、実用新案権、意匠権若しくはこれらの実施権で登録されているもの、商標権又は回路配置利用権、育成者権若しくはこれらの利用権で登録されているもの | その登録をした機関の所在 |

| 著作権、出版権又は著作隣接権でこれらの権利の目的物が発行されているもの | これを発行する営業所又は事業所の所在 |

| 上記以外の財産で、営業所又は事業所を有する者の営業上又は事業上の権利(売掛金等、営業権、電話加入権等) | その営業所又は事業所の所在 |

| 国債又は地方債 | 日本の国際又は地方債は国内にあるものとし、外国又は外国の地方公共団体その他これに準ずるものの発行する公債は、その外国にあるものとする |

| 上記以外の財産 | その財産の権利者であつた被相続人又は贈与をした者の住所の所在 |

4 適用を受けるための手続きと添付書類

相続税の外国税額控除の適用を受ける場合には、以下の書類を添付する必要があります。

・相続税申告書第8表

・外国で課された相続税に相当する税額を証する書類(海外の相続税申告書等の写し)

5 贈与税の外国税額控除

相続税のほか、国外財産の贈与があった場合においても、外国で課された贈与税額の一部を日本の贈与税額から控除する外国税額控除の制度があります。

贈与に対する課税については、日本の贈与税のように受贈者が課税されずに贈与者に対して課税される場合があります。

このような場合には、受贈者は外国で課税されていないため二重課税になっていないとも考えられますが、贈与税の外国税額控除の対象はあくまで「贈与財産に対する課税額」と考え、贈与者に対する外国での課税額を限度として、受贈者が贈与税の外国税額控除を受けることができます。

芦川 洋祐

ひのき共同税務会計事務所/芝オフィス代表 税理士平成13年早稲田大学社会科学部卒。デロイトトーマツ税理士法人、太陽グラントソントン税理士法人を経て現職。国内上場企業及び外資系企業に対する税務申告業務から、連結納税コンサルティング業務、事業再編・M&Aに係る税務精査業務、ストラクチャー検討業務、オーナー企業に対する事業承継支援業務などに従事。著書に「中小・オーナー企業の国際税務」(中央経済社)、「第6版 詳解 連結納税Q&A」(共著・清文社)がある。