COLUMN

中小企業における移転価格税制の基礎

- Actus Newsletter

- 国際税務

- 移転価格税制

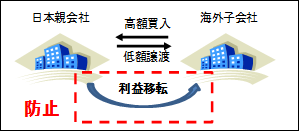

最近は、日本企業が海外に製造部門を移管し、その海外に現地法人である子会社を設立することが増えてきております。その際、海外子会社との取引価格を決めることになりますが、親子関係では比較的自由に価格設定できる関係にあるので、その価格が行き過ぎたものにならないよう移転価格税制により規制しています。

■なぜ移転価格税制は必要か?

海外子会社からの仕入価格を通常よりも高めの価格に設定すれば、本来は日本で発生すべき利益が海外に移転します。このように取引価格を調整して、税率が高い日本の利益を税率が低い国の子会社へ移転することで、グループ全体の税引前の利益を変えずにグループ全体の税負担額を下げることが可能となってしまいます。日本の国税当局は国内企業からしか税金の徴収ができないため、取引価格の操作により海外に利益が移転したときには税金の徴収が難しくなります。そこで、このような日本から海外への利益移転を防止するために移転価格税制が必要とされています。

■移転価格税制による課税方法は?

移転価格税制では、海外子会社など(「国外関連者」といいます)との取引で、日本から海外へ利益が移転してしまう価格設定で行われているものについて、その取引価格を第三者と行われる適正な取引価格(「独立企業間価格」といいます)で行われたとみなして、その差額について課税がされます。

この適正価格である独立企業間価格については、国税当局も何か算定のもととするものがなければ課税することが困難です。そこで、その取引の概要や事業の概要、独立企業間価格の決定方法など、海外子会社との取引が第三者と同様のルールのもと行われていることの説明を記載した『独立企業間価格を算定するために必要と認められる書類(ローカルファイル)』の作成等する義務(Q3参照)を課しています。

もし、税務調査でローカルファイルを求められ、企業がこれを提出できない場合には、税務当局は独自に独立企業間価格を算定し、所得の金額を再計算することができます。

■どんな取引が対象となるのか?

日本の企業が海外に子会社を設立し取引をはじめると、企業規模や取引量に関係することなく「移転価格税制」や「国外関連者に対する寄附金」という取引価格などにスポットをあてた税務上の検討事項が発生します。

これらの対象となる取引は、①資産の販売、②資産の購入、③役務の提供、④その他の取引で第三者であれば対価を当然もらうすべての取引(「国外関連取引」といいます)で、例えば、商品等の輸出入、特許や商標、ノウハウなど無形資産の売買や使用許諾、経理や人事の代行、各種の技術指導などのサービス、融資の保証などで、日本から海外に利益が移転しているものがその対象となります。したがって、国内の取引、日本の企業の海外支店などとの取引は対象となりません。

■中小企業における移転価格税制のポイント

(Point 1) ローカルファイルへの対応について

国外関連者との取引があり、税務調査で要請があったときは、取引金額にかかわらず、ローカルファイルを提出等する必要があります。ただ、すべての取引について作成することは労力と費用を要するため、例えば、A社との取引規模が30億円、B社との取引規模が100万円であるときは、調査において問題になりそうな国外関連者との取引(例えばA社)から優先的に作成を行っていくことをお勧めします。

(Point 2) 移転価格と国外関連者への寄附

「移転価格税制」と「国外関連者への寄附金」の区分けは難しいことが多く、中小企業では比較的短期間での税務調査や課税判断が可能である国外関連者への寄附金による指摘を受けるケースが多くなります。

海外子会社が負担すべき出張旅費や出向者給与を国内親会社が負担している場合等には、国外関連者への寄附金と指摘を受けることがありますので、適正な対価を収受するなどの対策が必要となります。

Q&A

Q1. 海外子会社は国外関連者になるようですが、その範囲について教えてください。

海外の法人で、自社が発行済株式の50%以上を直接又は間接に保有する法人が基本的にその範囲となります。50%以上ですので、他社との持株割合が丁度半分半分の合弁会社などもその対象となります。

また、形式的な基準である持株関係の他に、役員の兼務や事業活動、資金の依存など事業方針を決定できる実質的に支配している関係にある海外の法人も対象となります。

Q2. 独立企業間価格はどのように決められるものですか。

独立企業間価格は、国外関連者との取引がその取引と同様の状況下、第三者との間で成立すると認められる価格をいい、具体的には次の基本3法などで算定した中で最も適切と考えられる金額となります。

① 独立価格比準法 (CUP法、自社と第三者との価格を参考に決める方法)

② 再販売価格基準法 (RP法、自社と第三者との売上総利益率を参考に決める方法)

③ 原価基準法 (CP法、自社と第三者とのマークアップ率を参考に決める方法)

Q3. ローカルファイルの内容及び提出期限について教えてください。

ローカルファイルは国外関連取引に関する取引概要や事業概要、機能及びリスク分析、独立企業間価格の決定方法及び経済分析などを記載した書類となります。ローカルファイルの提出期限は下記の通りとなります。期限内に提出等がされない場合には推定課税や同業者調査が行われます。

| 項目 | 同時文書化義務(※2)あり | 同時文書化義務なし |

|---|---|---|

| ローカルファイル又はローカルファイルに相当する書類 | 45日以内の調査官が指定する日まで | 60日以内の調査官が指定する日まで |

| 独立企業間価格を算定するために重要と認められる書類(※1) | 60日以内の調査官が指定する日まで | 60日以内の調査官が指定する日まで |

(※1) ローカルファイルに記載された内容の基礎となる事項を記載した書類等をいいます。

(※2) 国外関連取引の合計金額(前事業年度等)が50億円以上又は無形資産取引の合計金額(前事業年度等)が3億円以上ある場合には、確定申告書の提出期限までにローカルファイルを作成、取得、保存(「同時文書化義務」といいます)する必要があります。

Q4. 当社の親会社が米国で上場しています。ローカルファイル以外に何か留意点はありますか?

直前の会計年度のグループ売上規模が1,000億円以上の多国籍のグループに属している国内の法人等は、『最終親会社等届出事項』、『国別報告事項』及び『事業概況報告事項』(マスターファイル)を国税電子申告・納税システム(e-Tax)で国税当局に提供する必要性が生じる可能性がありますので確認が必要です。また、仮に親会社が非上場であっても金融商品取引所等に上場するとしたならば、連結財務諸表を作成することとなるものも対象となりますのでご注意ください。

※本記事は、アクタス税理士法人より掲載許可をいただき、同ホームページにて公開されている記事を転載したものです。

https://www.actus.co.jp/library/knowledge/list.shtml

アクタス税理士法人

アクタスは、税理士、公認会計士、社会保険労務士など約140名で構成する会計事務所グループです。

オフィスは、東京の赤坂・立川・大阪・長野の4拠点。

中核となる「アクタス税理士法人」では、税務申告、連結納税、国際税務、相続税申告など専門性の高い税務コンサルを提供しています。経営コンサルの「アクタスマネジメントサービス」、人事労務業務の「アクタス社会保険労務士法人」、システムコンサルの「アクタスITソリューションズ」の4つの組織が有機的に連携し、経理、人事、総務業務に対するワンストップサービスを提供しています。

「常にお客様の立場で考え、独創的な発想で、満足度の高いサービスを提供し、お客様の成長と発展のために行動する」ことをモットーとしています。

[連絡先]

アクタス税理士法人

〒107-0052 東京都港区赤坂4-2-6 住友不動産新赤坂ビル

電話 03-3224-8888

URL: http://www.actus.co.jp/ Mail:info@actus.co.jp