COLUMN

2022.06.06企業再生・経営

【事業承継税制】事業承継税制の前に事業承継計画を

- 事業承継税制、事業承継計画

執筆者:株式会社日税経営情報センター

中小企業庁から特例承継計画の提出期限を令和6年(2024年)3月31日まで1年延長する旨の発表がありました。

認定まで2年を切り、改めて「事業承継税制について説明して欲しい」など、たくさんのご相談をいただくようになりました。

ご相談をいただく中で、気になっているご質問があります。

「いつ贈与すれば良いですか?」

このご質問が少なくないのですが、皆さん、納税猶予にばかり意識が向いて、肝心の「事業承継」を検討していないと言えます。

ポイント1. 事業承継税制を検討するために事業承継計画を立てる

弊社では事業承継税制のご相談をいただいた際、まず事業承継の検討を推奨しております。

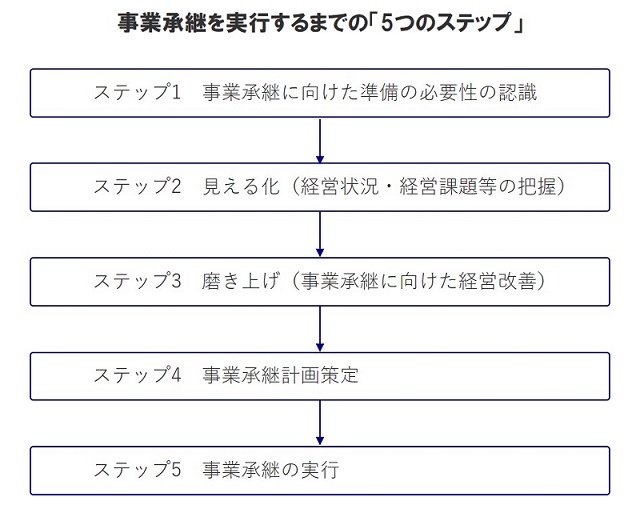

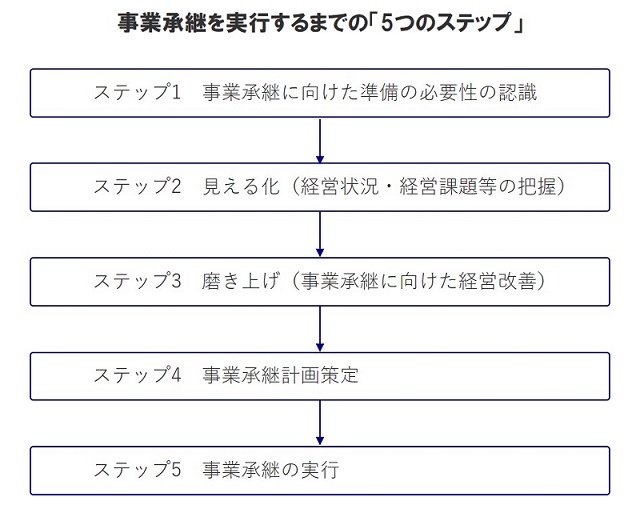

後継者候補がいる事業承継(親族内承継)の大まかな流れは、以下のとおりです。

親族内承継において特に重要なのが、ステップ4. 事業承継計画策定です。

事業承継計画は通常5ヵ年版または10ヵ年版を作成しますが、現経営者が積み重ねてきた業績が、5年後も10年後も継続、成長していけるように、経営を支えてくれた顧客や社内外の人脈等を円滑に引き継ぐ必要があります。

そのタイミングなどを決定しなければいけません。

さらに、自社株も順次移動させ、後継者は肩書だけでなく、経営権も財産権も得て、名実ともに経営を掌握する状態を築かなければいけません。

これらの計画を決定していくことにより、自社株の贈与のタイミングが決まっていきます。

「いつ贈与すれば良いですか?」の答えは、「事業承継計画」の中にあります。

さらに、事業承継税制の確認申請の際、この事業承継計画をもとに、「特例承継計画」を作成することになります。

後継者候補がいる事業承継(親族内承継)の大まかな流れは、以下のとおりです。

親族内承継において特に重要なのが、ステップ4. 事業承継計画策定です。

事業承継計画は通常5ヵ年版または10ヵ年版を作成しますが、現経営者が積み重ねてきた業績が、5年後も10年後も継続、成長していけるように、経営を支えてくれた顧客や社内外の人脈等を円滑に引き継ぐ必要があります。

そのタイミングなどを決定しなければいけません。

さらに、自社株も順次移動させ、後継者は肩書だけでなく、経営権も財産権も得て、名実ともに経営を掌握する状態を築かなければいけません。

これらの計画を決定していくことにより、自社株の贈与のタイミングが決まっていきます。

「いつ贈与すれば良いですか?」の答えは、「事業承継計画」の中にあります。

さらに、事業承継税制の確認申請の際、この事業承継計画をもとに、「特例承継計画」を作成することになります。

ポイント2. 事業承継計画の策定は後継者との共同作業

事業承継計画の策定において、もうひとつ大切なことは、事業承継計画を現経営者と後継者の共同作業で決定するということです。

ご相談をいただく中、後継者は決まっているが、後継者と事業承継の時期や事業承継後の経営について話し合っていない経営者がほとんどです。

「5つのステップ」のうち、

ステップ2. 見える化(経営状況・経営課題等の把握)

ステップ3. 磨き上げ(事業承継に向けた経営改善)

については、現経営者お一人で検討・準備されても結構です。

それらを現経営者と後継者で共有し、さらには後継者の構想も加味し、共同作業で事業承継計画を策定してください。

最終的に、現経営者も後継者も、「この計画で進めていこう!」という安心感と強い意欲が持てるような計画になることを目指しましょう。

ご相談をいただく中、後継者は決まっているが、後継者と事業承継の時期や事業承継後の経営について話し合っていない経営者がほとんどです。

「5つのステップ」のうち、

ステップ2. 見える化(経営状況・経営課題等の把握)

ステップ3. 磨き上げ(事業承継に向けた経営改善)

については、現経営者お一人で検討・準備されても結構です。

それらを現経営者と後継者で共有し、さらには後継者の構想も加味し、共同作業で事業承継計画を策定してください。

最終的に、現経営者も後継者も、「この計画で進めていこう!」という安心感と強い意欲が持てるような計画になることを目指しましょう。

サービスのご案内

|  |  |

| 日税経営革新等支援サービス | 日税事業承継支援サービス | メールマガジンのご登録 |

免責事項について

当社は、当サイト上の文書およびその内容に関し、細心の注意を払ってはおりますが、いかなる保証をするものではありません。万一当サイト上の文書の内容に誤りがあった場合でも、当社は一切責任を負いかねます。

当サイト上の文書および内容は、予告なく変更・削除する場合がございます。また、当サイトの運営を中断または中止する場合がございます。予めご了承ください。

利用者の閲覧環境(OS、ブラウザ等)により、当サイトの表示レイアウト等が影響を受けることがあります。

当サイトは、当サイトの外部のリンク先ウェブサイトの内容及び安全性を保証するものではありません。万が一、リンク先のウェブサイトの訪問によりトラブルが発生した場合でも、当サイトではその責任を負いません。

当サイトのご利用により利用者が損害を受けた場合、当社に帰責事由がない限り当社はいかなる責任も負いません。

株式会社日税経営情報センター