COLUMN

2018.06.07税務コンサルのポイント

生前贈与と相続税の計算

- 富裕層コンサル プロフェッショナルへの道

- 相続

- 生前贈与

- 事業承継

相続税のかからない生前贈与

相続税対策のために、生前贈与を行い、相続財産を減らしていく、というのは大変オーソドックスな対策です。そのため、毎年贈与を行っている方も多いかと思います。暦年単位で110万円までの贈与であれば、贈与税はかからない、それをオーバーしても、200万円までは税率10%で済みます。310万円の贈与であれば、税金は20万円となり、実効税率は、6.5%です。財産の多い方は、このくらいまでの贈与であれば、相続税よりも税率は低くなります。もっと多くしても低くなる方もいるでしょう。

ただし、注意しなければならないことがあります。それは、相続が発生する以前3年内に行われた贈与は、贈与したにもかかわらず、計算上、相続財産に加算して、相続税を計算しなければなりません。亡くなる以前3年内に贈与した財産には、相続税がかかる、ということです。

もちろん、支払っている贈与税があれば、それは相続税から差し引くことができます。これは、亡くなる直前に、贈与をすることによって、不当に相続税を減らそう、ということを防止するための制度です。

したがって、高齢だったり病気でいつ亡くなるかわからない、という時には、毎年贈与しても相続税対策にならない、ということで、この対策はあきらめている方が多いのではないでしょうか。

ただし、この3年内贈与の加算は、相続で財産をもらった人に限って適用される制度なのです。

したがって、相続で財産をもらわない人には、この規定は適用されません。相続人である配偶者や子が、3年内に財産を贈与されていればその財産は、相続で取得した財産に加算されて、相続税が計算されます。しかし、孫やひ孫、子の配偶者などに3年内に贈与していたとしても相続税がかかることはないのです。これは意外と知らない方が多いです。3年内の贈与はダメ、と知っていても、適用されない人もいる、だから高齢であっても、生前贈与対策は可能なのです。

相続人でない人への贈与、それも考慮して3年内の贈与を考えてみてはいかがでしょうか?

相続税の計算

相続税を計算する場合には、まず、課税の対象となる遺産額から基礎控除額を差し引いて、課税遺産総額を算出します。

税率をかける前に、この課税遺産総額を法定相続分で分け、法定相続人各人ごとの、取り分を計算します。その取り分に対して、それぞれ税率をかけて相続税を計算していきます。その合計を相続税の総額といいます。

法定相続人が1人しかいない場合は、課税遺産総額に対して税率をかけることになります。法定相続人が、2人3人となると、1人あたりの取り分が少なくなってきますから、累進税率である相続税の税率は下がってくることになります。相続財産額が同じでも、法定相続人が多い方が、相続税の総額が下がる、ということです。

相続税の総額が決まると、次にそれを各相続人に割り振っていくことになります。相続税の総額は、あくまで法定相続分で計算していました。

ただし、実際の相続では、法定相続分どおり分割するとは限りません。むしろ、法定相続分どおりでないことが多いでしょう。

そこで、実際の各相続人の相続税額は、各人の実際に取得した財産額により按分していきます。

法定相続分で相続税の総額を計算して、各人の実際の取得額でそれを按分する・・・これが日本の相続税計算のしかたです。さらにそこから税額控除(配偶者や未成年者や障害者など)や2割加算をする人は加算して、各人の相続税が計算されていきます。

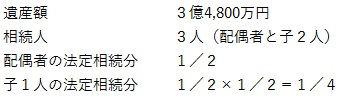

○計算例

1.課税遺産総額の計算

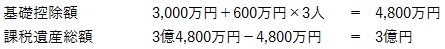

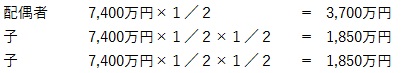

2.法定相続分による取得金額

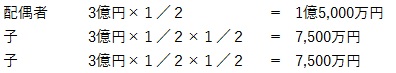

3.相続税の総額(相続税の速算表をもとに計算)

※各人の取得金額によって、税率が変わってきます。

4.各人の相続税額(法定相続分を取得したとした場合)

※実際には、7,400万円を実際に取得した財産額で按分していきます。

5.上記で計算した各人の相続税額から、税額控除などをしていきます。

代表的なものは配偶者の税額軽減です。配偶者が、法定相続分まで取得した財産額、あるいは1億6千万円まで取得した財産額については、相続税がかからないことになっています。

上記は法定相続分を取得したものとしていますので、配偶者の相続税額3,700万円は、全額控除されて、ゼロとなります。最終的には、子2人の相続税額合計 3,700万円のみとなります。

伊藤 俊一

税理士

伊藤俊一税理士事務所 代表税理士。

1978年(昭和53年)愛知県生まれ。税理士試験5科目合格。一橋大学大学院修士。都内コンサルティング会社にて某メガバンク案件に係る事業承継・少数株主からの株式集約(中小企業の資本政策)・相続税・地主様の土地有効活用コンサルティングは勤務時代から通算すると数百件のスキーム立案実行を経験。現在、厚生労働省ファイナンシャル・プランニング技能検定試験委員。

現在、一橋大学大学院国際企業戦略研究科博士課程(専攻:租税法)在学中。信託法学会所属。